*** Las opiniones expresadas son responsabilidad de quien las emite y no reflejan necesariamente una postura institucional de El Colegio de la Frontera Norte. ***

Uno de los temas que más ha llamado la atención de los analistas en los últimos meses ha sido sin duda el de la fuerte apreciación del tipo de cambio peso dólar. En el arduo debate acerca del fracaso económico del gobierno de López Obrador, visto aún en la perspectiva del mediocre comportamiento de la economía durante el gobierno de Enrique Peña Nieto (2012-2018) en el que alcanzó un promedio anual de 2.3%, la apreciación de nuestra moneda entusiasma algunos que quieren mostrar esto como un éxito de su gobierno, y contraría a quienes estaban convencidos desde el inicio que el gobierno fracasaría en el rubro económico. Pero el dato de la apreciación cambiaria no encaja en esa narrativa del fracaso.

En realidad, esta fortaleza del peso deviene de una coyuntura del sistema monetario internacional, en el que el alcance de nuestra moneda o las políticas económicas internas tienen nula influencia, y dos fundamentos esenciales de nuestro modelo económico que son claves en este resultado, la autonomía del Banco de México y la política de tipo de cambio flexible.

La presenta nota está dedicada a desarrollar el primer tema porque para el segundo no existe por ahora las condiciones para abrir un debate acerca de los fundamentales del modelo económico mexicano y si estos deben actualizarse ante el nuevo orden económico que emerge de la pandemia de 2020.

Al 16 de mayo pasado, el tipo de cambio se cotizó en 17.46 pesos por dólar. Esa cantidad es 20% menor que la alcanzada el 24 de noviembre de 2022 cuando alcanzó los 21 pesos con 82 centavos. Pero se ubica 30% de la cotización alcanzada el 24 de marzo del 2020 cuando al calor de la pandemia recién decretada la cotización peso – dólar llegó a 25.1185. Para aumentar el dramatismo, en la actual la cotización del peso respecto al dólar tiene el nivel que mantuvo hace casi 6 años, lapso en el peso perdió un 23.7% de su valor por la inflación acumulada.

Qué ocurre con el dólar

Hay tres factores que están determinando el curso que ha tomado el dólar en los dos últimos años. Primero, el efecto del aumento de las tasas de interés sobre las tasas de rendimiento de las acciones, que desalienta el ingreso de capitales internacionales al mercado estadounidense. En segundo término, el déficit comercial que hace que baje el valor del dólar a medida que los consumidores demandan más dólares para comprar una misma cesta de bienes, dado el aumento de los precios. Finalmente, las presiones sobre el gobierno estadounidense debido a los conflictos internacionales, especialmente la invasión de Ucrania, y las elecciones presidenciales el año próximo, que resta confianza a los inversionistas. A esto se suman los signos que alertan de una recesión, a saber, la reversión de la tasa de rendimientos de bonos, la caída en la confianza de los consumidores y los recientes aumentos en la tasa de desempleo.

En los dos últimos años el dólar ha estado presionado desde distintos frentes. En primer lugar, la proactiva determinación para hacer frente a los efectos sociales y económicos de la pandemia, que implicó la distribución de apoyos económicos a familias y empresas de importante tamaño, las cifras indican que EE.UU. fue uno de los países que más recursos públicos comprometieron para atender esos efectos, esto implicó un fuerte estímulo a la oferta monetaria.

La hipótesis de que el dinero circulante causa inflación, de origen monetarista, se impuso al paso de muchos años entre las diversas teorías económicas y casi nadie cuestiona ya que sea culpable de la inflación.

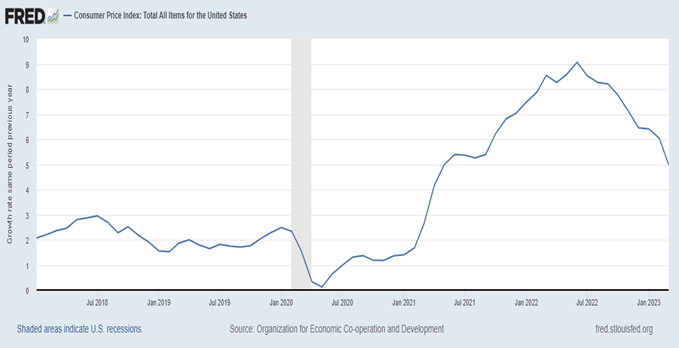

Como consecuencia, desde el primer semestre del 2021 la inflación empieza a repuntar en forma notable haciendo que la variación del índice de precios al consumidor pasara de un nivel apenas superior al 1% en enero, a 5.3% en julio y desde ahí que brincara a un 8% un año después, el mayor nivel alcanzado en la actual fase de repunte inflacionario.

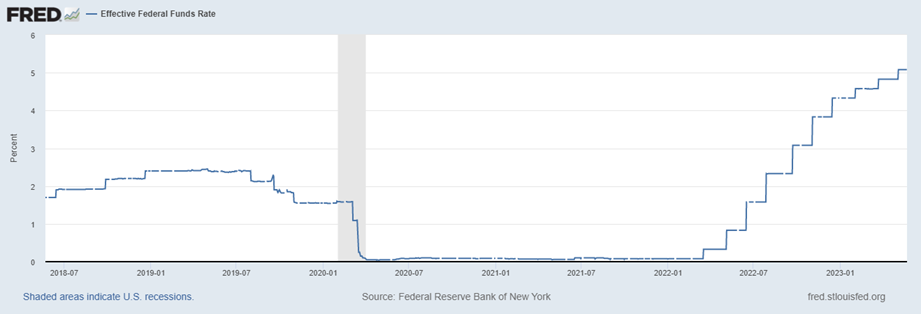

La reacción de la Reserva Federal fue iniciar un proceso de aumento en la tasa de interés dirigida a hacer frente a los efectos distorsionantes de la inflación en el proceso económico a pesar de que, contrario a la política de normalización monetaria que había adoptado antes de la pandemia, decidieron sumarse a la ola de apoyos gubernamentales en contra de la emergencia sanitaria bajando la tasa de interés en los años críticos, que venía de recuperarse de un largo periodo bajista que arrancó desde 2009.

Luchar en contra de la inflación en 2022 implicó aumentos excesivos en la tasa de interés, primero con incrementos en apariencia moderados de 25 puntos base, después de 50 y luego de 75, hasta terminar con los aumentos de 25 pb de la última sesión de la Reserva Federal, incrementos que resultaron excesivos para el nivel de 0.25% en el que se encontraba la tasa objetivo en los años de la pandemia.

Combinados, los efectos sobre las decisiones de ahorro e inversión derivados del aumento excesivo en las tasas de interés y la incertidumbre financiera por los constantes cambios en las tasas, crean un clima de recuperación inestable en donde los temores a una recesión crecen en la medida en que la suerte del dólar en el sistema monetario internacional se torna más sombría.

La depreciación del dólar es otra víctima de este ambiente de recuperación inestable y creciente incertidumbre que ha provocado, como reflejo condicionado, la apreciación del resto de las monedas del sistema de pagos internacionales, incluyendo por supuesto al peso mexicano.

Las consecuencias de la pérdida de valor del dólar tendrán impacto en un aumento de las exportaciones lo que puede inducir un boom exportador; encarecer Las importaciones, con lo cual puede esperarse un ajuste a la baja del déficit comercial; finalmente, como los activos se vuelven menos atractivos para la inversión extranjera, puede esperarse que disminuya el ingreso de capital foráneo a este país y a una disminución del crecimiento económico.

El sistema monetario internacional

Al ser desde principios de los años setenta la moneda que sirve de reserva al resto de las monedas del mundo, la depreciación del dólar ha transmitido una sensible inestabilidad a las otras monedas nacionales. En dos años, el valor del euro con relación al dólar se ha apreciado en 19%. En ese lapso, el valor del yen japones cayó 17.5% en su conversión con el dólar. La apreciación, entonces, ha sido la constante en el sistema monetario internacional, no es casual que YouTube está lleno de cápsulas seudo informativas sensacionalistas que advierten de la pérdida del dólar como moneda mundial.

Paul Krugman en su columna del New York Times sale al paso de estas versiones escribiendo que provienen del “culto criptográfico, personas para quienes Bitcoin es la respuesta independientemente de la pregunta. Parte de esto, …., proviene de los simpatizantes de Putin, que quieren que creamos que Estados Unidos será castigado por.. combatir la invasión…..militar.. en Ucrania.” Respecto a que esta crisis del dólar será el fin del predominio como moneda de reserva concluye que “el dólar se usa mucho porque se usa mucho, que todos los diversos roles que juega el dólar crean una red de auto-reforzamiento, manteniendo al dólar preeminente”. Por tanto, “no es probable que tirar de uno o dos hilos de esta telaraña haga que se deshaga”. Es decir, que “si algunos gobiernos expresan el deseo de que los pagos se realicen en otras monedas, no está del todo claro que puedan hacer que eso suceda, ya que estamos hablando principalmente de decisiones del sector privado. E incluso si pueden hacer que la desdolarización parcial se mantenga, todas las demás ventajas del dólar como moneda bancaria y de préstamo permanecerán”.

El peso mexicano ha sido una de las monedas que han sufrido una fuerte apreciación. Si tomamos como referencia marzo de 2020, el mes de inicio de la pandemia en la que el tipo de cambio alcanzó su mayor cotización, la apreciación del peso al 18 de mayo pasado es superior al 30%. Pero, comparado al registrado el 17 de noviembre del año pasado, la apreciación alcanza ya el 20% a la fecha señalada.

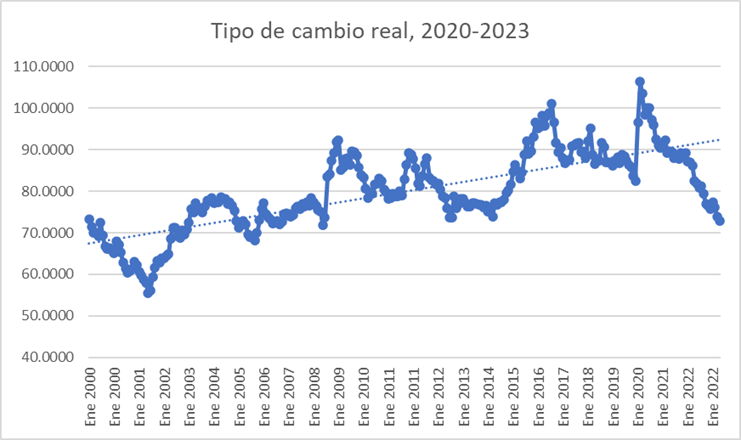

El nivel actual del tipo de cambio es igual al registrado el 17 de julio de 2017, cuando los precios aumentaron en 23.7% en ese periodo de tiempo. En términos de tipo de cambio real, la información de Banco de México revela que en la actualidad éste se encuentra 28% por abajo del valor reportado a principios de 2017 y tiene un valor similar al tipo de cambio real de mayo de 2013.

Conclusión

La apreciación del tipo de cambio tiene ventajas y desventajas, con la diferencia que las primeras son más visibles que las segundas, al menos en el corto plazo.

Para el habitante de las ciudades de la frontera norte tener un tupo de cambio barato implica que pueden cruzar más a EE.UU. y realizar compras en dólares por pocos pesos. Para los habitantes que pagan rentas en dólares, por ejemplo, o que tienen tarjetas de crédito o departamentales de ese país, el pago en pesos disminuye a media que el tipo de cambio se va apreciando. Algo similar ocurre con el valor de las importaciones en general, su precio en términos de pesos puede disminuir, y de esa forma beneficiar a empresa o individuos que compran insumos o bienes de capital importados.

Sin embargo, la historia no termina ahí, aunque menos visible, un tipo de cambio apreciado lleva a que disminuya la competitividad económica del país. En primer lugar, por el encarecimiento de las exportaciones en términos de dólar, y la consecuente disminución en la demanda externa de nuestros productos.

Un incremento extraordinario en las importaciones y una caída en las exportaciones, hacia ue aumente el déficit comercial, y por tanto hace que aumente la demanda de dólares del país, y por tanto puede acelerar el proceso de endeudamiento externo.

En momento de alza en las tasas de interés en México y en el resto de los países, implica mayor costo financiera de la deuda y mayor presupuesto no programado para el sector público.

Luego del rebote económico en el 2022 se espera que 2023 tenga un crecimiento económico moderado que quizá no supere el 2% anual. La incertidumbre de la economía norteamericana y la evolución del dólar y los límites de endeudamiento que se fijen en Estados Unidos serán determinantes de que México pueda recuperar un mayor nivel de crecimiento que aleje a la población del empobrecimiento provocado en los dos años de la pandemia. Y uno de los factores que pueden contribuir a ese mejor desempeño dependerá de las condiciones que permitan recuperar el equilibrio en el mercado cambiario.

Dr. Eliseo Díaz González

El Colegio de la Frontera Norte

Referencias

Krugman, P. (2023, Why are people so worried about the dollar again? (I mean, really, why?). New York Times, mayo 3, 2023. https://www.nytimes.com/2023/05/02/opinion/us-dollar-reserve-currency.html

Banco de México Tipos de cambio y resultados históricos de las subastas. Índice de tipo de cambio real con precios consumidor y con respecto a 111 países. https://www.banxico.org.mx/SieInternet/consultarDirectorioInternetAction.do?sector=6&accion=consultarDirectorioCuadros&locale=es. Fecha de consulta: 23/05/2023 07:47:31

Fred, Federal Reserve of St. Louis. Economic Data. https://fred.stlouisfed.org/series/MABMM301USA657S#

Instituto Nacional de Estadística, Geografía e Informática, INEGI. índice Nacional de Precios al Consumidor. https://www.inegi.org.mx/programas/inpc/2018/#Tabulados

![]()